Dicembre 2024

Autore: dr. ROMAGNOLI Cristiano

Le opinioni espresse non impegnano la responsabilità della società di appartenenza

Riproduzione vietata/Partial or total reproduction and trasmission is forbidden

Di Cristiano Romagnoli*

Complice il fine settimana, ho deciso di comprendere (in realtà ci sto provando ancora!), il gran vociare su Stellantis degli ultimi giorni; vuoi la passione per l’economia d’azienda (ed i suoi numeri), vuoi perché è importante cercare almeno di misurare l’intorno degli impatti, vuoi perché è il mio mestiere, ho dedicato un’ora scarsa di un sabato pomeriggio (figlie dormienti e moglie affaccendata) a questa vicenda.

Iniziamo con qualche premessa però:

1. scopo di ogni manager è creare (ovvero massimizzare) il valore dell’azienda e remunerare gli azionisti; tralasciamo per un attimo le tipologie di valore (economico, non economico, di breve periodo, di lungo periodo, ecc.), le politiche di retribuzione e di ridistribuzione della ricchezza, concentrandoci invece sui numeri, democratici (così va di moda dire) ma che vanno “messi in fila” (dico io);

2. l’ex CEO è entrato in carica il 16.1.2021, ergo possiamo dire che il triennio 2021-2023 (salvo quanto ereditato) è stato interamente frutto della sua gestione, viste l’operazione M&A messa a terra con la relativa internazionalizzazione, il lancio di nuovi prodotti, ecc.; di quel che era prima poco importa perché l’ultimo triennio è il periodo “socialmente accettato” nella prassi comune, per valutare le performances di una società e dei suoi managers (non ho tenuto in considerazione volutamente il 2024 perché mi piace avere dati definitivi sui quali ragionare, anche se al momento sono abbastanza infausti!);

3. vi è un’asimmetria informativa circa il MBO dell’ex CEO (obiettivi qualitativi e quantitativi) ma è ragionevole assumere (senza semplificare troppo) come la massimizzazione dei ricavi, la minimizzazione dei costi ed il contenimento dei rischi siano solitamente i tre drivers di ogni piano di incentivazione e, dunque, anche del sistema incentivanti dell’ex manager;

4. come mi insegnavano ai tempi dell’università l’analisi è semplice triplice, ovvero economica-patrimoniale-finanziaria, ma per semplicità di trattazione è stata analizzata, SUPERFICIALMENTE, solamente la situazione economica (non me ne vogliano i docenti ed i professionisti per l’eccessiva esemplificazione) la quale, ad avviso del sottoscritto, restituisce comunque spunti interessanti di riflessione utili alla domanda in apertura;

5. i dati ad oggetto son quelli recuperati da Aida ovvero Stellantis Europe S.p.A. (non il gruppo dunque!) e quindi senza tenere in considerazione le dinamiche tipiche dei conglomerati quotati con sedi fiscali estere (es. corso azionario, bilancio IAS, consolidamento, ecc.); un’analisi piuttosto spicciola si potrebbe dire ma considerato che il fine settimana mi piace stare in famiglia, non son analista (in rete si trovano analisi di gran lunga migliori di questa!) ed il tempo impiegato a costruire, compilare e capire il foglio Excel è stato di circa 25 minuti, per un’ora complessiva di tempo, mi ritengo comunque soddisfatto;

6. i perché dell’analisi dei dati della singola entità e non del gruppo sono vari: il recupero è stato mera questione di secondi (quelli consolidati richiederebbero molto più tempo nell’elaborazione), la mia onestà morale mi impone di lasciare ai veri analisti finanziari (ben più preparati di me) analisi complete, ma soprattutto perché le esternalità negative della gestione stanno generando gli impatti maggiori sugli stabilimenti italiani (Melfi, Pomigliano, Mirafiori, ecc.), tutti “ex FIAT” (esternalità negative a cui dovrà fare necessariamente i conti il nostro paese, ovvero la finanza pubblica, ovvero noi cittadini).

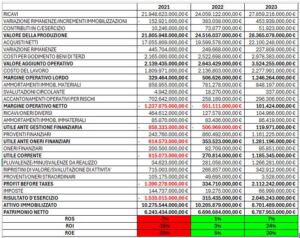

Terminate le premesse, un’immagine esplicativa del banale lavoro fatto

Stellantis Europe S.p.A. – Esercizio 2021/2023

Senza esemplificare troppo e/o fare analisi semplicistiche (che condurrebbero sicuramente ad errori), l’attenzione viene catalizzata, più che sull’aumento dei ricavi e della marginalità (la lorda trascinata dalla gestione caratteristica, la netta potenziata da quella finanziaria-extra caratteristica), sulla redditività delle vendite ma soprattutto degli investimenti e dell’equity, o meglio dal loro ritorno a valori positivi.

Al netto della composizione delle poste attive e passive (pur se non qui visibile ed a titolo esemplificativo ma non esaustivo, il solo attivo fisso finanziario, composto principalmente da partecipazioni, pesa più del 50% del totale attività immobilizzate!!!!), penso che siano soprattutto ROI e ROE gli unici veri indicatori d’interesse per Exor (e per gli altri stakeholders).

I numeri dunque danno ragione, almeno da un punto di vista strettamente matematico, all’operato dell’ex CEO, dimostrando di “essersi guadagnato la pagnotta” (su quanto questa debba essere “grande e farcita” rimane alla sensibilità ed all’etica di ognuno e soprattutto del CdA); se a ciò aggiungiamo che, per il Gruppo nel suo complesso:

• i ricavi son cresciuti da 149 mld del 2021 a 190mld nel 2023, così come la marginalità (da 21mld a 29mld), l’utile (da 14mld a 19mld) e che

• i dividendi distribuiti, leggendo in rete, ammontano a quasi 23 mld distribuiti sin dalla sia nascita

è innegabile come la discussione possa chiudersi anche qui.

Ma…

…i dati del 3Q 2024 sono abbastanza negativi, ovvero:

• i ricavi registrano -27% QoQ;

• il corso azionario registra un -38,52% 1Y (sintomatologico che il problema è stato percepito dagli azionisti e dal mercato);

• l’elettrificazione non decolla;

• il gruppo ha imposto lo stop alle produzioni degli stabilimenti italiani di Mirafiori, Melfi, Pomigliano D’Arco, Atessa e Cassino (con relativa CIG e licenziamenti, gli ultimi di Transnova del 6.12.2024), oltre alla chiusura dell’Innovation Lab modenese di Maserati (l’unico cigno bianco è Ferrari Automobili S.p.A., ma questa è un’altra storia).

Arrivati a questo punto è legittimo per molti pensare che questa “buonuscita” possa risultare leggermente “sopra le righe”, vista la ristrutturazione in termini di forza lavoro e soprattutto in un momento di grande incertezza, senza una politica industriale (e senza considerare la lunga serie di “favori” concessi dalle casse pubbliche alla proprietà, oggi impossibile quantificare da un punto di vista strettamente economico) e con dei salari medi che oggi permettono di comprare, forse, una Grande Panda (arriverà?).

ET QUO IMUS?

Arrivati qui, e ricordando il movimento triadico di hegeliana memoria secondo cui TESI+ANTITESI=SINTESI:

• l’ex CEO merita il MBO alla luce dei risultati economici conseguiti (TESI), ovvero

• l’ex CEO NON merita il MBO, viste le esternalità negative causate ed i risultati al 3Q 2024 (ANTITESI)

…sorge la domanda spontanea sulla sintesi: v’è davvero del merito nella retribuzione accordata e nella buonuscita che in questi giorni l’ex manager sta trattando con la proprietà (retribuzione che, come ha già scritto qualcuno, può considerarsi quasi netta, vista la scarsa tassazione dello stato portoghese).

E in più, è davvero questo il valore che si vuol creare? Un valore puramente di breve termine che concentra sempre la ricchezza verso i percettori di dividendi e keymen, o piuttosto un valore di lungo termine che distribuisce meno profitto ma rafforza la dotazione patrimoniale dell’azienda (e magari coinvolge la forza lavoro in un vero stock option plan)?

Ed infine, è eticamente e moralmente corretto tutto ciò? È davvero questa la strada che si vuol intraprendere?

And so on…

L’automotive va ripensato a livello globale (il Gruppo VAG è sotto gli occhi di tutti, tanto di tirarsi nel baratro anche l’eccellenza di Zuffenhausen!) e l’industria automobilistica italiana, al netto di produzioni artigianali indipendenti (Dallara e Pagani) e non (Ferrari, Lamborghini anche se tedesca) che si contano sulla punta delle dita e che performano bene, è sostanzialmente in “derecognition” completa, con esternalità negative con le quali dovremo fare i conti già nel 2025 e che non saranno di leggera portata…

…l’unica cosa da fare (per quel che può valere) è solidarizzare con coloro che, nelle prossime festività, avranno ben poco da festeggiare, chiedendo parallelamente al legislatore pubblico interventi per minimizzare il disagio sociale, psicologico ed economico che inevitabilmente verrà alla luce.

*“i contenuti sono riferibili unicamente all’autore ed esprimono la sua personale opinione al 14/12/2024, non costituiscono alcuna raccomandazione d’investimento e non impegnano le società e istituzioni di appartenenza”

* Socio AnalisiBanka e esperto di credito corporate