Agosto, 2018

Autore: dr. PIMPINI Emanuele

Le opinioni espresse non impegnano la responsabilità della società di appartenenza

Riproduzione vietata/Partial or total reproduction and trasmission is forbidden

1. Introduzione

Se l’interesse degli operatori di settore verso gli effetti della first time adoption (FTA) dell’IFRS 9, in vigore dal 01.01.2018, sui ratio patrimoniali e sul grado di copertura dei crediti deteriorati appare certamente preminente, risulta comunque di interesse una valutazione retroattiva dell’andamento dei non performing loans (NPL) che rappresentano ancora un importante fattore di rischio per il sistema bancario. In un certo senso, l’analisi può essere considerata una sorta introduzione allo studio della “situazione di partenza” dello “stage 3” del nuovo standard contabile che, come avremo modo di accennare in seguito, coincide sostanzialmente con le non performing exposures e non è stato interessato da sostanziali novità tecniche.

Dopo una breve digressione sull’evoluzione dei diversi stadi di credito deteriorato e sulle attese della vigilanza in merito, proporremo un’analisi storica della qualità aggregata del banking book delle dieci maggiori commercial bank italiane così come risultante dalla dinamica di fine esercizio della voce 70 “Crediti verso clientela” dell’attivo dello stato patrimoniale. Potremo così percepire l’entità degli sforzi che il sistema ha compiuto dalla fine del 2012 alla fine del 2017 e la strada che dovrà complessivamente effettuare per incontrare il target in termini di NPL ratio fissato dalla vigilanza. A livello individuale, invece, l’analisi congiunta del peso dei crediti deteriorati e del relativo livello di copertura aiuta certamente a focalizzare meglio la scelta strategica tra lo smaltimento mediante cessione e la gestione interna.

2. Classificazioni di vigilanza dei crediti deteriorati

La circolare Banca D’Italia 262 del 22 dicembre 2005 sul Bilancio bancario affronta, tra le altre cose, il tema della qualità del credito, in ottemperanza alle indicazioni dei principi contabili internazionali. L’aggiornamento del novembre 2009 recepiva quattro livelli di gravità dello stadio di deterioramento di un credito in funzione delle condizioni economiche del debitore. In particolare:

- Le sofferenze comprendono le esposizioni per cassa e fuori bilancio nei confronti di soggetti in stato di insolvenza o in situazioni sostanzialmente equiparabili;

- Gli incagli annoverano le esposizioni per cassa e fuori bilancio nei confronti di soggetti in stato di temporanea situazione di obiettiva difficoltà che si prevede possa essere rimossa in un congruo periodo di tempo; in questa categoria vengono incluse le esposizioni, diverse da quelle classificate in stato di sofferenza, che siano scadute e/o sconfinanti in via continuativa da oltre 270 giorni (incagli oggettivi);

- Le esposizioni ristrutturate sono quelle per le quali una banca, in virtù delle condizioni economiche- finanziarie del debitore, acconsente a modifiche delle originarie condizioni contrattuali che diano luogo ad una perdita;

- Le esposizioni scadute comprendono, infine, i crediti, diversi da quelli classificati a sofferenza, incaglio o fra le esposizioni ristrutturate che, alla data di riferimento, siano scadute o sconfinanti da oltre 90 giorni con carattere continuativo.

Nel gennaio 2015 la Banca d’Italia ha accolto le innovazioni europee previste dall’EBA in tema di segnalazioni di vigilanza nella nuova circolare 272/2015 riducendo, da una parte, a 3 gli stadi di deterioramento del credito e, dall’altra, modellando la categoria trasversale di forbearence per tutte le esposizioni, in bonis o deteriorate, oggetto di concessione. La novità di maggior interesse al nostro scopo è stata l’introduzione della categoria di inadempienza probabile (Unlikely to pay) che, di fatto, sostituisce gli incagli: in questa nuova classe rientrano tutte le esposizioni verso soggetti che, a giudizio della banca, sarebbero impossibilitati ad onorare i propri impegni di pagamento per capitale ed interessi senza azioni quali l’escussione delle garanzie. Con il vecchio standard contabile IAS 39, la logica di valutazione delle perdite attese era basata su un approccio progressivo che prevedeva livelli di copertura (coverage) crescenti a partire dalle posizioni in bonis fino a raggiungere livelli massimi per le posizioni a sofferenza. In questo senso il modello di stima delle rettifiche di valore per deterioramento del merito creditizio era legato ad un approccio di tipo incurred loss, laddove l’emersione della perdita si palesava a fronte di uno specifico evento relativo alle condizioni economiche del debitore. La maggiore innovazione dell’IFRS 9, nella disciplina dell’impairment su rischio di credito, riguarda l’adozione di un modello di tipo expected loss che mira a far emergere un accantonamento in anticipo rispetto al momento in cui si manifesta l’evento che darà luogo alla perdita. In effetti, se le svalutazioni sulla componente non- performing (stage 3) del banking book rimarranno sostanzialmente immutate, per tutte quelle esposizioni che hanno visto aumentare significativamente il proprio rischio di credito rispetto all’iscrizione iniziale (stage 2) verrà applicata la lifetime probability in luogo della probability of default (PD) ad un anno. Si tratta di una perdita attesa relativa all’intera vita contrattuale dello strumento, necessariamente maggiore della attuale PD: tale soluzione dovrebbe comportare, da un lato, un potenziamento dei modelli predittivi di stima della lifetime probability in funzione anche dei diversi scenari macroeconomici attesi e, dall’altro, una maggiore severità delle perdite sui crediti in bonis. Infine va menzionato il fatto che, al fine di attuare una più tempestiva svalutazione dei crediti deteriorati, la Commissione europea e la BCE stanno studiando dei meccanismi meccanici di adeguamento del valore contabile del credito deteriorato la cui velocità sarà graduata in funzione delle garanzie sottostanti.

3. Dinamica storica aggregata dei crediti deteriorati

Nel tentativo di indagare sull’entità del processo di miglioramento della qualità del banking book dei maggiori operatori bancari nazionali abbiamo analizzato l’andamento della voce 70 dell’attivo dello stato patrimoniale bancario “crediti verso la clientela” integrandolo con le informazioni presenti sulla relazione sulla gestione relative alla ripartizione tra credito deteriorato e credito in bonis ed al relativo grado di copertura. Le informazioni sul non permorming loans ratio, inteso come rapporto tra crediti deteriorati lordi e impieghi lordi, e sul relativo grado di copertura forniscono una valida strumentazione per apprezzare lo stato di salute del portafoglio creditizio di un Istituto bancario. A livello individuale un elevato NPL ratio associato ad una copertura media modesta può evidenziare una situazione critica nella quale, probabilmente, si renderanno necessarie azioni repentine di smaltimento di crediti inesigibili mediante la cessione ad operatori specializzati con effetti nefasti su redditività e patrimonializzazione. Al contrario, una bassa incidenza di NPL ed una copertura media elevata, oltre ad indicare la generale capacità dell’istituto di controllare il peso in bilancio dei crediti deteriorati entro livelli contenuti, segnala la possibilità di valutare la scelta strategica migliore in termini di combinazione tra gestione interna e cessione in un’ottica di generazione di valore per gli stakeholder bancari.

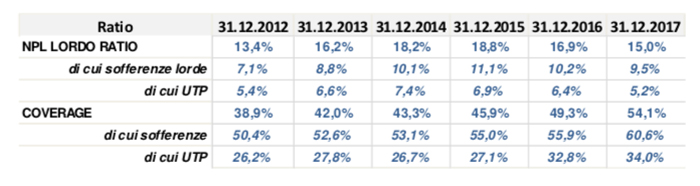

Operativamente si è proceduto alla ricostruzione dell’NPL e della coverage dell’intero campione, composto dai maggiori gruppi bancari italiani (1) nel periodo compreso tra il 31.12.2012 ed il 31.12.2017, abbracciando di fatto un periodo consistente antecedente all’entrata in vigore dell’IFRS 9.

Pur nella consapevolezza di alcune differenze nelle politiche di svalutazione di alcuni istituti, soprattutto in merito al trattamento dei cd stralci (write-offs), è possibile apprezzare un continuo sforzo verso una maggiore copertura media dei deteriorati. In particolare le sofferenze mostrano un coverage del 60,6% a fronte del 50,4% di fine 2012, mentre gli UTP (2) evidenziano una copertura del 34,0% rispetto al valore iniziale del 26,2%. Se da un lato un maggiore coverage rappresenta un’operazione costosa che si riflette in un contrazione della redditività e della patrimonializzazione, dall’altro consente di avvicinare i valori di carico in bilancio a quelli attribuiti dal mercato dei capitali in operazioni di cessione. Inoltre, anche la dinamica degli NPL lordi, nonostante alcune banche del campione abbiano di fatto allargato il proprio perimetro di consolidamento per via di acquisizioni, mostra un sentiero di riduzione dal massimo del 2015, anno in cui l’NPL ratio lordo ha registrato un livello pari al 18,8%, seppur ancora complessivamente lontano dal livello target implicito nell’industria bancaria del 10%.

4. CONCLUSIONI

Si prevede nei prossimi anni un ulteriore miglioramento della qualità del banking book sia per mezzo dell’implementazione di piani di cessione di crediti deteriorati già pianificati nei piani di impresa di alcuni Istituti bancari presenti nel campione sia in virtù di un auspicabile continuazione della moderata crescita economica. Sarà, inoltre, a livello prospettico, interessante affiancare al tradizionale studio del comparto npl l’analisi dell’andamento della ripartizione del portafoglio creditizio nei 3 stage previsti da IFRS 9, cogliendo le migrazioni tra stage 1 ( crediti in bonis ) e stage 2. L’ampiezza del fenomeno in oggetto avrà un impatto direttamente proporzionale, a parità di condizioni, sull’entità delle rettifiche per deterioramento dei crediti e, di riflesso, sulla redditività del sistema bancario.

Note:

- Unicredit, Intesa San Paolo, Banco Bpm, Mps, Ubi Banca, Bper, Credem, Carige, Creval, Banca Popolare di Sondrio. In particolare, i dati del gruppo Banco Bpm, antecedenti alla fusione tra Banco Popolare e BPM con decorrenza 01.01.2017, sono stati elaborati sulla base delle risultanze individuali delle singole entità bancarie.

- Per il periodo antecedente all’entrata in vigore della 272/2015 il valore è composto dalla somma di incagli e crediti ristrutturati. Allo scopo il dato in oggetto per MPS è stato stimato, non essendo disponibile il dato lordo dell’aggregato in oggetto per gli anni 2012, 2013,2014.